L’autointervista, un modo per semplificare temi complessi. Per chi vuole approfondire, ci sono i link sparsi nel testo.

Parte Terza: l’Illusione del “periodo d’oro” (1999-2007)

D: “Eppure sappiamo che nella fase iniziale dell’Eurozona, dal 1999 al 2007, le cose non erano andate poi così male e che la situazione cambiò nel 2008, in seguito allo scoppio della crisi finanziaria anglo-americana dei mutui fantasma e dei derivati. Come lo spieghi Prof?“

D: “Eppure sappiamo che nella fase iniziale dell’Eurozona, dal 1999 al 2007, le cose non erano andate poi così male e che la situazione cambiò nel 2008, in seguito allo scoppio della crisi finanziaria anglo-americana dei mutui fantasma e dei derivati. Come lo spieghi Prof?“

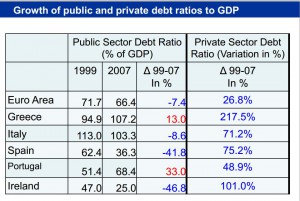

R: “Ottima e complessa domanda! Effettivamente in quel periodo se guardiamo i numeri le cose sono andate benino: la crescita nominale del Pil era intorno al 4,1% medio annuo (2,1% reale+2% inflazione), il debito pubblico aumentava di meno (deficit medio annuo del periodo al 1,9%), con il risultato finale che il fatidico rapporto debito/Pil dell’Eurozona è sceso di quasi 7 punti, dal 72,8 di dicembre 1998 al 66,2% a fine 2007. Anche in Italia il rapporto è sceso da 113 a 103,6, ma con una crescita reale a +1,5% più bassa quindi della media UE.

Per completare i numeri, devo osservare poi che il +2,1% di crescita reale europea non era niente di straordinario, rispetto a circa il 3% di Regno Unito e USA, a livello mondiale poi si viaggiava in quegli anni al +4,4%. Tra le grandi economie c’era solo il Giappone che faceva peggio di noi con una crescita reale di +1,3% annuo.”

D: “E va beh, continuo a non vedere cos’è che non quadra.“

“C’è che questi (modesti) risultati non erano merito della politica di austerità della UE, né tanto meno dell’euro, bensì di una bolla finanziaria/immobiliare generata dalle banche europee, in primis tedesche e francesi. In altre parole quella crescita era una illusione ottica, che nascondeva la formazione di una bomba di debito privato peculiare dell’Europa, che si accoppiava a quella ancora più pericolosa di Regno Unito e USA; quando quest’ultima è esplosa con il fallimento di Lehman Brothers, anche la montagna di debito privato europeo è franata e il tracollo della finanza privata si è poi mutata su entrambe le sponde dell’Atlantico in crisi di debito pubblico.

Come infatti abbiamo visto il debito pubblico europeo fino al 2007 era addirittura in diminuzione (quello americano in crescita verso il 65%, raggiungendo quello dell”Eurozona nel 2007, quello inglese stabile intorno al 40%), quindi non c’entra nulla con la crisi successiva. Vedremo invece la gigantesca e generalizzata crescita dei debiti pubblici verificatasi a partire dal 2008.

L’illusione ottica aveva poi, oltre a quella economico-finanziaria, una seconda dimensione, molto importante per capire quello che succederà dopo il 2007, e cioè quella politica: la comunità internazionale, inclusa quella finanziaria, era convinta che la incompleta costruzione della Unione Europea sarebbe stata sviluppata verso una unione politica e fiscale di tipo federalista. In ogni caso in quegli anni di vacche relativamente grasse nessuno si poneva il problema della mancanza di meccanismi di solidarietà tra paesi forti e deboli che sarebbero poi emersi nel 2010 con il caso Grecia.”

D: “Quindi se ho capito bene tu stai rovesciando l’interpretazione finanziaria della crisi che televisioni, giornali, politici, economisti, ecc. ci hanno dato da sempre e che vede il debito pubblico e non quello privato quale causa primaria della crisi! Spero che tu abbia altre solide argomentazioni per documentare la tua tesi.“

“Sì certo che le ho e le vedremo subito, ma voglio precisare che non sto inventando niente, le argomentazioni che seguono fanno parte di una linea di pensiero italiana ed internazionale di cui trovi poche tracce nei mass media tradizionali, ma che è ampiamente sviluppata in rete. Risale anche ad illustri economisti e premi Nobel.

Ma c’è di più: la pensa così anche il vicepresidente della Banca Centrale Europea, Victor Constancio che userò come testimone informato sui fatti.“

D: “Cioè un rappresentante del santuario della finanza.“

R: “Beh non esageriamo, anche loro hanno pareri talora discordi o peggio ancora sbagliano, ma sicuramente sanno distinguere tra un problema di finanza pubblica e uno di finanza privata.

Nel maggio 2013 Victor Constancio ha presentato una sua relazione dal titolo “La crisi europea ed il ruolo del sistema finanziario“, nel corso di una conferenza tenuta presso la Banca Centrale della Grecia sul tema “La crisi dell’area Euro”. Sentiamo allora il nostro banchiere centrale, cercherò di limitare al minimo le citazioni, ma ti consiglio di leggere la relazione integrale e guardare le interessantissime tabelle.

- Nella sua Introduzione, Constancio afferma: «La mia tesi è che il driver principale della crisi è situato nel settore finanziario, in particolare in quelle banche che, intermediando grandi flussi di capitali verso la periferia, hanno creato squilibri divenuti insostenibili nel momento in cui si è verificato un arresto improvviso [di tali flussi, ndr] dovuto alla crisi internazionale….»

- Nelle successive Considerazioni sul sistema bancario scrive: «Da dove vengono i finanziamenti che hanno portato all’esplosione del debito privato? ……. Le esposizioni delle banche dei Paesi stressed [i PIIGS, ndr] nei confronti dei Paesi non-stressed [Germania, Francia, ecc, ndr] sono più che quintuplicate tra l’introduzione dell’euro e l’inizio della crisi finanziaria…..

Come risultato, l’afflusso di finanziamento relativamente a basso costo si è trasformato in un enorme boom del credito nei paesi che ora sono sotto stress ……. Come sappiamo, il credito non è stato perfettamente ottimizzato da agenti privati razionali …. E’ stato questo che ha poi portato al surriscaldamento dell’economia, dei salari e le pressioni sui prezzi, alle perdite di competitività e ad un alto deficit di bilancia dei pagamenti…..»- Dalla sezione Responsabilità delle politiche fiscali, cioè la politica di bilancio pubblico, traggo questa citazione: «… sarebbe un’implicazione troppo forte pensare che le politiche fiscali avrebbero potuto compensare in modo significativo questa esplosione della spesa privata (ndr generata dal credito facile delle banche) ……. L’avanzo di bilancio necessario per compensare gli squilibri privati nella zona euro sarebbe stato del tutto irrealistico e irrealizzabile ……»

- Dalla sezione Contagio dagli Stati Uniti alle banche europee:«I Paesi dell’area Euro sono stati immediatamente colpiti dalla crisi finanziaria globale attraverso almeno due canali:

- In primo luogo, un certo numero di banche dell’area dell’euro ha avuto notevoli esposizioni in bilancio verso il mercato immobiliare statunitense (ndr si chiamano investimenti sbagliati) …. »

- Dalle Conclusioni della relazione: «Senza la pressione sulle finanze pubbliche generata dalla recessione che ne seguì e dalle perdite di bilancio delle banche europee, i governi dell’area euro non sarebbero stati così vulnerabili allo stress nei mercati delle obbligazioni sovrane. In altre parole, senza il comportamento delle banche e la crisi finanziaria, la crisi del debito sovrano sarebbe stata almeno non così grave…..

L’approccio minimalista perseguito a Maastricht è risultato inadeguato nel contesto dei mercati finanziari ormai altamente integrati…..

Una Unione Economica e Monetaria stabile deve essere costruita su quattro pilastri: unione finanziaria, unione fiscale, unione economica e unione politica….»E’ stata un po’ lunga, ma credo ne sia valsa la pena. La relazione poi continua per sostenere che la soluzione è quella di rafforzare il sistema bancario dando più potere a mamma BCE ….. Infatti l’unico sviluppo in corso della struttura UE, deciso autonomamente dalle élite finanziarie e politiche, riguarda l’unione bancaria e va a favore del mondo della finanza e non dell’economia reale.”

D: “Beh, confesso che sono un po’ sorpreso, ma la Merkel non ha licenziato Constancio? Battuta a parte, impressionante l’accento posto sulla pericolosità delle bolle di debito privato e sul suo rimbalzo su quello pubblico dell’Eurozona, altrettanto chiaro il surriscaldamento dell’economia reale da parte del sistema bancario. Per non parlare della critica finale all’architettura della Unione Europea. Ma perché si è generato questo flusso anomalo di finanziamenti dai sistemi bancari dei paesi del centro Europa verso la periferia? “

R: “Hai detto bene, parliamo proprio di una evento anomalo e i dati che lo testimoniano li ricaviamo dalle tabelle del vicepresidente BCE: tra il 1999 e il 2007 i finanziamenti concessi dalle banche dei paesi forti – Germania e Francia in testa – ai paesi in procinto di diventare maialini sperperatori passò da 500 a 1650 miliardi di euro, ovvero dal 25 al 50% del Pil dei PIIGS! I quali nel frattempo avevano ridotto di 18 punti il rapporto debito/Pil (da 93 a 75), alla faccia della crisi da debito pubblico!

Vengo alla tua domanda: l’anomalia del flusso è stata determinata dalla introduzione dell’euro, che aveva eliminato per le banche tedesche e francesi il rischio cambio e la conseguente svalutazione dei loro investimenti nei paesi periferici; a quel punto i maggiori rendimenti sia nel settore privato sia in quello pubblico ha creato l’attrazione fatale, nessuno le ha obbligate a farlo, si chiama invece libera circolazione dei capitali in libero mercato.”

D: “Quindi per ritornare al filo conduttore della nostra conversazione, secondo la tua ricostruzione l’Austerità e l’Euro non hanno avuto meriti ma nemmeno demeriti nel periodo 1999-2007.“

R: “Passi pure questa interpretazione, anche se è un po’ benevola. D’altra parte dato che, come vedremo meglio proseguendo la nostra conversazione, l’effetto deleterio dei due panzer di Maastricht sui paesi più deboli è lento ma progressivo, non poteva provocare evidenti danni nei primissimi anni di vita di CambioFissoEuro, ci voleva tempo. In questi primi 8 anni, tuttavia, abbiamo avuto importanti segnali premonitori come la già menzionata crescita economica inferiore a quella di USA (+5%) e UK (+6%), a cui ha contribuito (ecco un altro segno premonitore) la forte rivalutazione dell’euro-marco sul dollaro (che era diventato la nostra moneta, ma quando mai la lira prima si rivalutava??), avviatasi nel 2002 e proseguita fino ai giorni nostri: il risultato che più ci riguarda da vicino è stato lo speculare rovesciamento (sfavorevole per noi e favorevole per la Germania) della bilancia commerciale, guarda questo grafico di Scenarieconomici.it tratto da questo post. Nell’insieme comunque tra il 1999 e il 2007 la bolla di finanza privata e il conseguente aumento della domanda ha mascherato i difetti della costruzione progettata a Maastricht, che hanno però cominciato ad accumularsi ed erano destinati ad emergere a partire dal 2008 .”

D: “Procediamo allora con la nostra conversazione ed entriamo nel periodo caldo, quello che ci porta ai giorni nostri.“

Vai alla parte IV

Articoli correlati:

+ Conversazione con il Prof su l’Europa (Parte II) (02.09.2014)

+ Conversazione con il Prof su l’Europa (Parte I) (23.08.2014)

+ Grecia e Austerità, un aggiornamento (25.04.2014)

+ Il Fondo di Redenzione del Debito (17.04.2014)

+ L’Euro NON è una moneta è un sistema di cambi fissi (15-08-2013)